[파이낸셜뉴스] 취약차주들이 불법 사금융으로 내몰리고 있다. 기준금리 상승에 채권시장까지 경색되자 저축은행, 카드사 등 2금융권이 중·저신용자 대출 취급을 줄인 상황에서 제3금융권이라 불리는 대부업계까지 대출 규모를 축소했기 때문이다. 갈 곳을 잃은 저신용 차주를 받아주는 곳은 제도권 밖 뿐이었다. "잘 못 될 수 있다는 것을 알고는 있었다. 그러나 갈 곳이 없었다." 불법 사채를 쓸 수 밖에 없었던 저신용 차주들의 한탄이다.

18일 한국대부금융협회(CLFA)는 불법사금융 피해의 심각성을 알리기 위해 지난해 접수된 불법사금융 피해상담사례 1517건 중 50개를 소개했다. 본지는 그 중 주변에서 만나볼 수 있는 피해사례를 담았다.

한 번 빠지면 헤어 나올 수 없는 ‘불법사채의 늪’

경기도에서 마트 계산원으로 일하는 50대 여성 길모씨는 급히 생활자금이 필요해 70만원을 대출받았다. 처음에는 전액 대출이 가능하다고 해 업체를 만났으나, 업체에서는 선이자 16만원을 제외하고 54만원만 입금할 수 있다고 말했다. 당장 급전이 급한 길모씨는 이를 받아들였다.

일주일 뒤 70만원을 상환하지 못한 길씨에게 업체는 매주 수요일마다 이자 16만원을 납부하라고 요구했다. 그렇게 12주가 흘렀다. 이미 금융권에 3000만원에 빚이 있던 길모씨는 대출 상환을 위해 또 다른 업체를 이용했다. 결국 단돈 70만원이 필요했던 길모씨는 총 4개의 대출업체에서 330만원의 채무를 지게 됐다.

불법사금융의 가장 큰 문제는 고금리 이자다. 현재 CLFA는 사법당국의 협조를 받아 불법사채 피해자들에게 채무조정 서비스를 진행 중이다. 지난해 대부협회에 접수된 민원사례 1245건의 연 평균금리는 법정최고금리(연 20%)의 65배가량인 1305%에 달했다. 사법기관에 접수된 사례까지 고려해도 연환산 평균이자율은 연 229% 수준이다.

현행법상 법정 최고이자율을 초과하는 부분에 대한 이자계약은 무효다. 지난 2021년 7월 7일 이후부터 대출계약 시 연 이자율이 20%를 초과할 수 없다. 채무자는 법정 최고이자율을 초과해 지급된 이자에 대해 원금충당 또는 반환을 요구할 수 있다.

‘무등록 업체’ 판친다…2년새 2배 급증

경기도에 거주하는 30대 남성 김모씨는 '대출나라' 사이트를 통해 대출 상담을 요청했다. 당시 영업사원으로 근무한 김 씨는 금방 상환이 가능하겠다고 생각해 정식 등록업체라는 곳과 직접 만나 서류도 받고 한도 확인도 진행했다. 해당 업체로부터 100만원을 대출받은 김모씨는 이후 퇴사 등으로 상황이 어려워져 전액을 변제하지 못했다. 이에 업체는 주마다 연장비 명목으로 4차례 120만원을 상환하게 했다. 실직 상태에서도 주마다 연장비를 계속해서 납입한 김씨는 이미 변제금액이 원금과 이자를 상환하고도 넘는 금액이라고 호소했다. 그러나 업체에서는 계속해서 원금을 상환하라고 협박했다. 새로운 직장을 구해 가불받아도 겨우 이자만 납부가 가능한 수준이었던 김씨는 죽기 직전 마지막 방법이라는 생각에 채무조정을 신청했다.

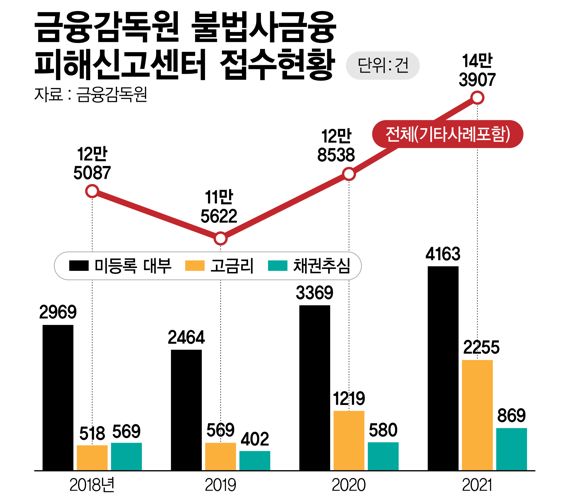

불법사금융 건수는 법정최고금리가 인하된 지난 2020년을 기점으로 늘고 있다. 금융감독원 불법사금융 피해신고센터 접수현황을 살펴보면 2018년(12만5087건)에서 2019년(11만5622건) 감소했다. 하지만 2020년 이후, 2020년(12만8538건), 2021년(14만3907건) 등으로 다시 증가세를 보였다. 특히 ‘미등록 대부’는 최근 불법사금융 피해 유형 중 증가세가 큰 영역 중 하나다. 2018년~2019년 각각 2969건, 2464건으로 2000대에 불과했던 피해건수가 2020년엔 3369건으로 약 1.5배, 2021년엔 4163건으로 약 2배 늘었다.

아무리 긴급한 자금이 필요해도 무등록 대부업체가 아닌 등록 대부업체나 제도권 금융회사를 이용해 대출받아야 한다. 등록된 대출중개업체 및 대부업체는 한국대부금융협회의 등록업체조회 서비스를 통해 확인할 수 있다. 또 등록 대출모집인은 은행연합회에서, 제도권 금융회사는 금감원의 금융소비자정보포털 파인에서 제권금융회사 조회를 통해 확인이 가능하다.

30대 男·40대 女 피해 가장 많아

경남에서 자동차 공업사를 운영하는 30대 남성 강모씨는 공엽사 용품을 구매하는 구매비로 금전이 필요해 인터넷 대출사이트를 이용했다. 95만원 단기급전을 사용한 후 상환이 지체되자 연장비 명목으로 10차례 총 182만원을 납부했다. 그러나 이후 업체는 원금인 140만원이라며 추가상환을 요구받았고 이에 불응한 강씨는 업체로부터 심한 욕설과 협박에 시달렸다.

경기도에서 학원을 운영하는 40대 여성 신모씨는 2018년부터 운영자금으로 500만원을 일수를 통해 조달했다. 500만원을 대출 받고 이후 600만원을 상환하는 조건으로 계약했다. 그러나 250만원 상환했음에도 업체는 신모씨가 기존에 납부한 250만원의 경우 이자라고 하며 말을 바꿨다. 결국 신모씨에게는 원금 500만원을 전액 상환할 것을 요구하는 대여금 상환통지서가 도착했다.

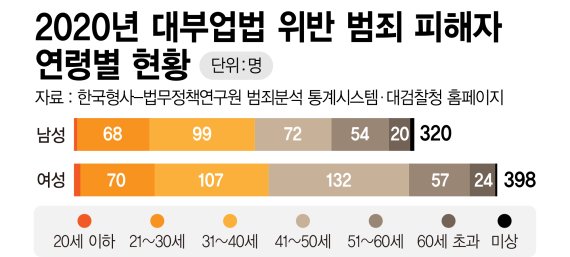

성별에 따라 대부업에 많이 노출된 연령도 달랐다. 지난 2020년 대부업법 위반 범죄 피해자 연령별 현황을 살펴보면 남자는 31세~40세가 99명으로 전체 320개 중 31%에 달해 가장 많았다. 41~50세(72명), 21세~30세(68명), 51세~60세(54명)가 그 뒤를 이었다. 여자의 경우 41세~50세가 전체 398명에 33%에 달하는 132명으로 가장 많았다. 이어 31세~40세(107명), 21세~30세(70명), 51세~60세(57명) 순이었다.

대부업 피해를 막기 위해서는 본인의 신용도 및 소득수준에 맞는 대출관련 사항을 우선 확인하는 것이 중요하다. 금감원의 ‘금융상품 통합 비교공시’나 서민금융진흥원을 통해 자신에게 맞는 대출상품을 먼저 확인해야 한다. 만약 고금리피해나 불법채권추심에 노출된 상태라면 대출계약서, 원리금 입금증, 녹취록 등 관련 증거를 확보해 금감원이나 경찰서에 적극 신고해야 한다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지